股票Tokens化全景圖:從實股托管到衍生品化 如何打通最后一公里?

股票Tokens化,正在成為2025年TradFi與Web3融合的最佳敘事。

rwa.xyz數據顯示,今年以來,股票類Tokens化資產的規模已從幾乎為零躍升至數億美元,背后則是股票Tokens化正從概念加速走向落地——經歷了從合成資產到實股托管的模式演進,并正向衍生品等更高階形態延伸。

本文將簡單梳理股票Tokens化的模式演進,盤點核心項目,并展望其潛在的發展趨勢與格局變化。

來源:Mirror

而這波「美股Tokens化」熱潮的最大區別,便在于采用了「實股托管+映射發行」的底層模式,這種模式目前主要分為兩種路徑,核心差異僅在于是否擁有發行合規資質:

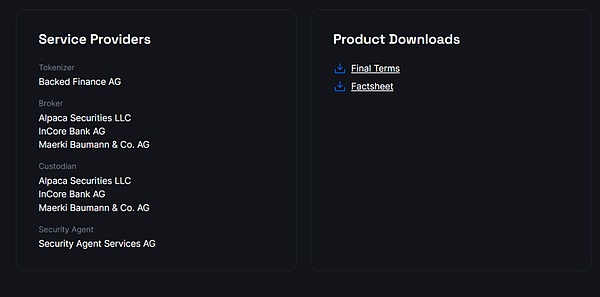

一類是以BackedFinance(xStocks)、MyStonks為代表的「第三方合規發行+多平臺接入」模式,其中MyStonks與富達合作實現1:1錨定真實股票,xStocks通過AlpacaSecuritiesLLC等購入股票并托管;

另一類則是Robinhood式的持牌券商自營閉環,依托自身券商牌照完成從股票購入到鏈上Tokens發行的全流程;

從這個角度來看,此輪股票Tokens化熱潮的關鍵優勢是底層資產真實可驗證,安全性與合規性更高,也更容易被傳統金融機構認可。代表項目盤點:從發行到交易的上下游生態

從運行架構上來看,一個功能完善的Tokens化股票生態,其實至少需要包含基礎設施層(公鏈、預言機和結算系統)、發行層(各發行方)、交易層(CEX/DEX、借貸等衍生交易平臺)等層級,缺少任何一層,生態都難以實現安全發行、有效定價和高效交易。

圍繞這一框架,我們可以看到當前市場的主要參與者,正圍繞不同環節展開布局。考慮到基礎設施(如公鏈、預言機、結算網絡)相對成熟,發行與交易環節才是Tokens化股票競爭的主戰場,故本文將重點盤點這些直接影響用戶體驗和市場流動性的代表性項目。

OndoFinance:RWA龍頭的股票化延伸

首先自然是OndoFinance,作為RWATokens化賽道的龍頭項目,其最初定位為鏈上債券與國債的Tokens化平臺,且截止發文時,OndoFinance依托美國國債的兩大旗艦產品USDY和OUSG,依舊在RWATokens化賽道中牢牢占據體量前十的核心位置。

來源:InjectiveMyStonks:鏈上美股流動性的先行者

作為這一波美股Tokens化領域的先行者,不少用戶應該都在鏈上接觸過MyStonks發行的Tokens化美股,它也是與富達合作確保鏈上Tokens資產完全錨定真實股票。

交易體驗上,MyStonks采用訂單流支付(PFOF)機制,將訂單流路由至專業做市商進行撮合,從而顯著降低滑點與交易成本,并提升訂單的執行速度與深度。對普通用戶而言,這意味著在鏈上交易美股時,既能享受接近傳統券商的流動性,又能保留全天候交易的優勢。

值得一提的是,MyStonks并未將自己局限在鏈上現貨交易,而是在積極拓展衍生品、借貸、質押等多元化金融服務,未來用戶不僅可以進行美股Tokens的杠桿交易,還能將持倉作為抵押品獲取穩定幣流動性,甚至參與組合投資與收益優化策略。BackedFinance:跨市場的合規擴展者

與MyStonks聚焦美股不同,BackedFinance的布局從一開始就更具跨市場與多資產的視野,一大亮點在于合規模式與歐洲MiCA監管路線的高度契合。

其中團隊基于瑞士法律框架開展業務,嚴格遵循當地金融監管要求,在鏈上發行完全錨定的Tokens化證券,并與AlpacaSecuritiesLLC等合作伙伴建立了股票購入與托管體系,確保鏈上Tokens與鏈下資產之間的1:1映射關系。

在資產范圍上,BackedFinance不僅支持美股Tokens化,還覆蓋ETF、歐洲證券及特定的國際指數產品,為全球投資者提供了多市場、多幣種、多標的的投資選擇,這意味著投資者可以在同一個鏈上平臺上同時配置美股科技股、歐洲藍籌股以及全球大宗商品ETF,從而打破了傳統市場的地域與時間限制。BlockStreet:Tokens化股票的流動性釋放器

BlockStreet作為目前少數專注于Tokens化股票借貸的DeFi協議,則將視線瞄準了更下游、也更具潛在爆發力的流動性釋放方向。

這也是目前Tokens化股票的「交易層」尚屬空白的一個細分賽道,以BlockStreet為例,它直接面向持有者提供鏈上抵押與借貸服務——用戶可以將TSLA.M、CRCL.M等Tokens化美股直接存入平臺作為抵押品,按抵押率獲得穩定幣或其他鏈上流動資產,實現「資產不賣、流動性到手」的資金利用模式。

BlockStreet上周剛剛上線測試版本,可以體驗將Tokens化股票轉化為可流動的資本,讓持倉者在不賣出資產的情況下釋放資金,這也算是填補了Tokens化股票在DeFi借貸領域的空白,值得觀察后續類似的借貸、期貨等衍生品方向會不會為Tokens化股票市場構建一條「第二曲線」。

來源:BlockStreet如何進一步拆掉圍墻?

客觀來說,這一波新熱潮下的美股Tokens化,最大的進步,就是「實股托管」模式+消解入門門檻維度:

任何用戶只需下載一個加密錢包、持有穩定幣,便能隨時隨地通過DEX繞開開戶門檻與身份審查,直接買入美股資產——沒有美股賬戶、沒有時差、沒有地域與身份限制。

但問題在于,當下大部分產品仍是聚焦于發行與交易層的第一步,本質上仍停留在數字憑證的初始階段,并未將其真正轉化為可廣泛用于交易、對沖和資金管理的鏈上金融資產,這意味著它們在吸引專業交易者、高頻資金與機構參與方面存在明顯不足。

這有點像DeFiSummer之前的的ETH,彼時它不能借出、不能做擔保、不能參與DeFi,直到Aave等協議賦予其「抵押借貸」等功能,才釋放出千億級流動性,而美股Tokens要突破困局,必須復刻這種邏輯,讓沉淀的Tokens成為「可抵押、可交易、可組合的活資產」。

因此如果說Tokens化美股市場的第一曲線是交易規模的增長,那接下來第二曲線則是通過金融工具的擴展,提高Tokens化股票的資金利用率與鏈上活躍度,這樣的產品形態,才有可能吸引更廣泛的鏈上資金流,形成完整的資本市場循環。

在這個邏輯下,Tokens化股票的即時買賣之外,「交易層」更豐富的衍生交易就尤為關鍵——無論是像BlockStreet這樣的DeFi借貸協議,還是未來支持反向頭寸和風險對沖的做空工具、期權與結構化產品。

核心便在于誰能先做出可組合性強、流動性好的產品,誰能提供「現貨+做空+杠桿+對沖」一體化鏈上體驗,比如讓Tokens化的美股在 BlockStreet中作為質押品完成資金借貸、在期權協議中構建新的對沖標的、在穩定幣協議中構成可組合資產籃子。

總的來看,股票Tokens化的意義,不僅在于把美股、ETF搬上鏈,更在于它打開了現實世界資本市場與Blockchain之間的「最后一公里」:

從發行層的Ondo,到交易與跨市場接入的MyStonks、BackedFinance,再到流動性釋放的BlockStreet,這一賽道正逐步構建起自己的底層基礎設施與生態閉環。

RWA的主戰場,之前主要是美債-穩定幣在獨領風騷,那當機構資金加速進場、鏈上交易基礎設施不斷完善,Tokens化的美股變成可組合、可交易、可抵押的活資產,股票Tokens化無疑有望成為RWA賽道中最具規模與增量的資產類別。