Ethereum的Tokens化變體:從封裝Tokens到流動性質押Tokens

作者:TanayVed,來源:CoinMetrics,編譯:Shaw金色財經關鍵要點

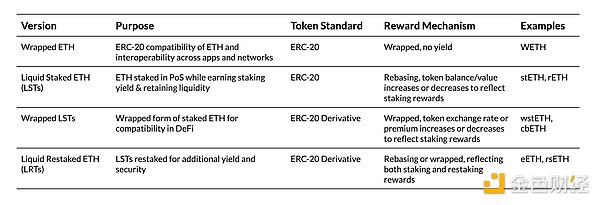

ETH的Tokens化版本(例如WETH、LST和LRT)可實現ERC-20兼容性、更高的互操作性以及更高的鏈上資本效率。

大約有24%的ETH通過Lido進行質押,stETH及其封裝形式wstETH已成為廣泛使用的DeFi抵押品形式,并經常用于循環策略以提高收益。

這些Tokens的定價和獎勵機制各不相同,有些采用再平衡設計,而封裝版本則隨著與ETH的匯率上升而增值。

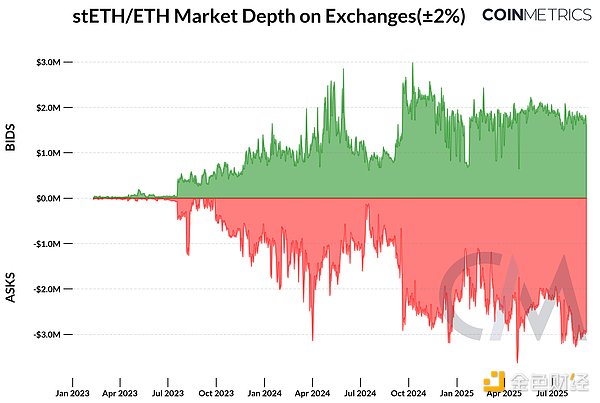

隨著這些資產規模的擴大,監控驗證者隊列、二級市場流動性以及LST對ETH的溢價/折價情況,對于評估贖回和流動性風險將變得非常重要。簡介

作為Layer-1Blockchain,Ethereum的價值主張遠不止于Crypto。其可編程性使資產能夠以更高效的方式被利用,例如保障網絡安全、在其鏈上生態系統中充當收益和抵押資產。為了提升ETH在這些場景中的可用性和可組合性,各種“變體”或ETH的Tokens化版本應運而生。

從提供ERC-20兼容性的封裝TokensWrappedETH,到提供質押收益且可轉讓的流動性質押Tokens(LST),以及其他提供額外收益和實用性的Tokens變體。這些Tokens化的ETH形式已成為Ethereum基礎設施的重要組成部分,解鎖了互操作性和資本效率。但隨著它們變得更加分層,并在生態系統中交織在一起,它們將對流動性、錨定穩定性和贖回動態產生重要影響。

在本期報告中,我們將剖析ETHTokens化版本,并解釋它們的出現原因。之后,我們將重點關注流動性質押Tokens,分析其定價機制、獎勵結構和效用,同時評估流動性狀況以及影響其穩定性的風險。Tokens化ETH生態格局

目前,Ethereum資產主要有以下幾種形式:原生ETH、封裝ETH、流動性質押ETH(LST)以及流動性再質押ETH(LRT)。雖然這些變體可能會增加復雜性,但它們的出現是為了解決先前的限制,提高流動性、可組合性,并獲取鏈上新的收益機會。

Ethereum向權益證明(PoS)機制的過渡帶來了新的機遇。在Shapella升級之前,質押的ETH被鎖定在信標鏈上,實際上缺乏流動性。Lido的stETH等流動性質押Tokens(LST)通過代表用戶向驗證者進行質押,并對質押的ETH發行可轉讓的債權,解決了這個問題。

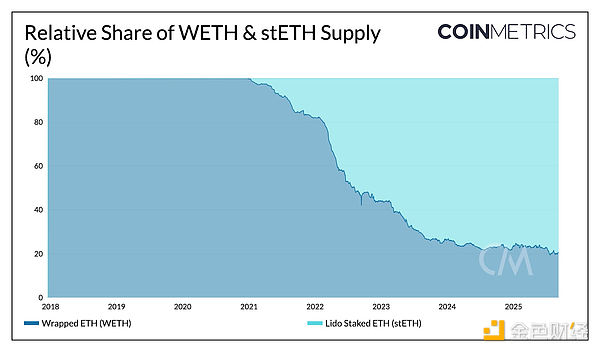

它們能夠在保持流動性的同時積累收益,這推動了借貸協議和流動性池的快速采用。像wstETH這樣的封裝版本將RebaseTokens轉換為更適合集成的固定ERC-20Tokens。LST及其封裝版本已取代WETH,成為ETH的主流Tokens化形式。

定價和獎勵機制

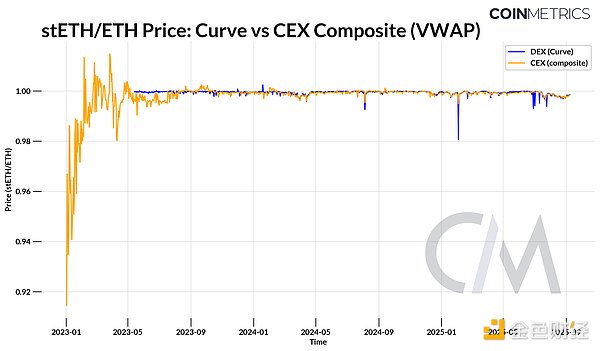

雖然所有流動性質押Tokens(LST)都代表著對ETH的認購權,但它們的交易價格會有所不同,具體取決于其設計以及質押獎勵的核算方式。諸如Lido的stETH之類的RebaseTokens,其結構旨在通過隨時間推移增加用戶余額來保持與ETH的接近價格。而諸如wstETH或Coinbase的cbETH之類的封裝型LST ,其設計兼容ERC-20協議,則保持余額固定,并通過與ETH的匯率不斷上漲來增值。

質押者贖回ETH的主要途徑有兩種:通過Ethereum的驗證者系統,或通過二級中心化和DEX市場。主要的贖回方式是通過Ethereum的進入和退出隊列進行的,這些隊列控制著驗證者加入和離開網絡的流量。這些隊列受流動限制(churnlimit)控制,這意味著每個周期(epoch)(約6.4分鐘)只能有固定數量的驗證者進入或退出。隊列長度以驗證者數量、ETH或時間來表示,既反映了質押需求,也反映了贖回壓力。

由于質押者在ETH上漲后獲利,且一些循環策略被解除,退出隊列中的ETH數量近期已超過90萬ETH(約3.3萬驗證者)。截至9月8日,退出隊列中的ETH數量已降至約66萬ETH(約2萬驗證者)。同期,進入隊列中的ETH數量也超過了90萬,這表明Pectra升級后質押需求強勁,平均有效余額也更高。

從封裝Tokens到流動性質押Tokens,ETH的各種Tokens化版本如今已成為Ethereum基礎設施的核心,并在Solana等PoS生態系統中也獲得了廣泛關注。封裝Tokens解決了早期的可組合性難題,而流動性質押Tokens(LST)和流動性再質押Tokens(LRT)則進一步提升了ETH的資本效率和可組合性。與此同時,它們的復蘇和過往的混亂局面,再次引發了人們對流動性、贖回和定價風險的擔憂,這些風險可能會蔓延開來。

隨著新的資金池在鏈上部署,從數字資產財庫儲備到潛在的質押型EthereumETF(美國證券交易委員會近期對流動性質押Tokens作出了澄清),收益和互操作性的新機遇正在涌現。與此同時,隨著Tokens化和收益型資產的規模不斷擴大,并在整個生態系統中更加普及,流動性和贖回動態將至關重要。